这几年,印尼因为人口红利和移动互联网的发展,成了增长较为快速的东南亚新兴市场,吸引了不少厂商前往布局。今天蝉大师将带来出海系列之“印尼篇”,为大家解读印尼市场发展现状及出海策略。

印尼概况:人口红利有待挖掘

印尼人口有2.66亿,是世界人口第四大国,拥有东南亚近一半的人口,有50%为30岁以下的年轻人,仍有巨大的人口红利等待开发,市场前景广阔。

根据WeAreSocial数据显示,印尼活跃互联网用户共达1.5亿人,占总人口的56%。其中移动活跃互联网用户高达1.428亿人,占总人口的53%。互联网平均每日使用时长高达8小时,其中社交媒体平均每日使用时长高达3小时,音乐流媒体平均每日使用时长高达80分钟以上。

手游市场:收入排名东南亚TOP3

今年受疫情的影响,印尼手游市场也爆出更大的活力。根据 SensorTower 数据显示,2020年Q1东南亚手游收入达到4.8亿美元,环比增长3.9%。其中印尼占比18%,排名第三。同时今年Q1也是东南亚手游有史以来下载量最高的季度,下载量激增至18.2亿次,超越印度成为全球下载量最高的市场,其中印尼和泰国增长尤为显著。因此印尼也成了东南亚各国中备受关注的市场之一。

用户画像:付费能力相对较弱

印尼虽然人口红利显著,但游戏玩家的付费能力相对较弱,10000个玩家中才有一个月付费在500美金以上的中大R。根据GAMEPRIME数据显示,51.8%的玩家付费能力在3.5-17.5美元之间,主要是用于购买皮肤/装备和高级货币。

印尼市场以10-35岁的玩家为主,多为男性,男性比例占约有90%,年龄大部分在24 岁以下(87%),而女性只占比约有10%。

产品偏好:动作游戏、休闲游戏受欢迎

印尼游戏流量每天有两个峰值,早八点和晚八点。主要是因为印尼人口密度高,交通拥堵,手游成了印尼年轻人打发时间的利器。在上下班拥堵的路上,多数印尼人选择玩游戏来消磨时间,因此轻度休闲类游戏在印尼游戏排行榜中是比较靠前的。

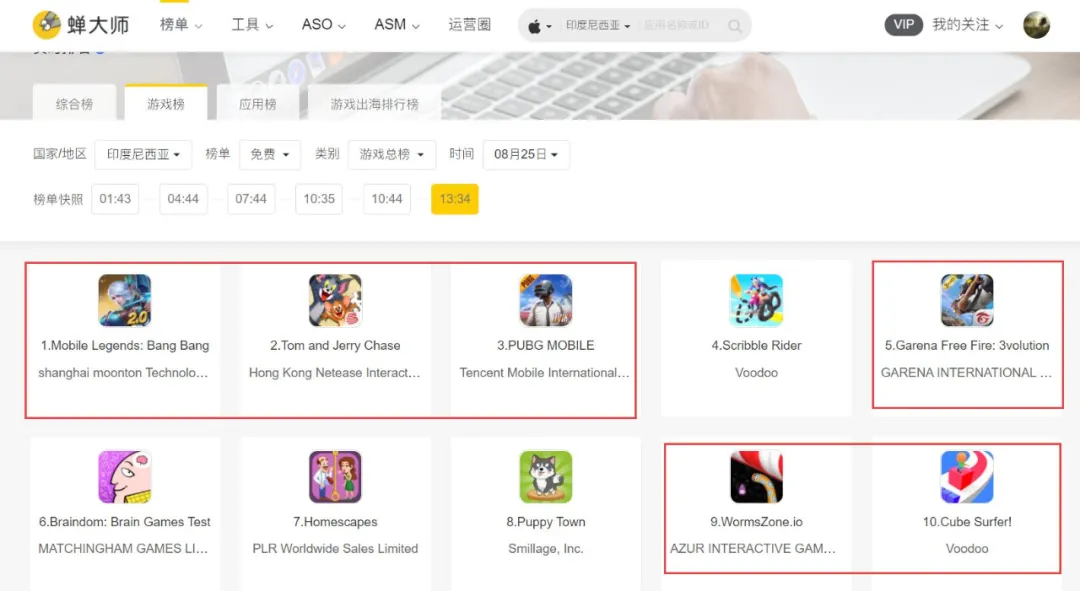

动作类游戏则是最受印尼玩家喜欢的游戏类型。根据蝉大师的数据显示,印尼App Store游戏榜单TOP10就有6款动作游戏,其中《PUBG Mobile》与《Garena Free Fire》在印尼颇受欢迎。综合畅销榜分析,动作类游戏在印尼市场的盈利状况也不错。总体来说,动作类游戏在印尼市场拥有较高的用户量和不错的营收转化,表现最为优异。

流量入口:社交媒体+应用商店

Facebook系的产品基本独霸印尼市场,包括Facebook、Instagram、WhatsApp、Messenger。其中Instagram 月活跃用户数量全球排名第四,仅次于美国、印度和巴西。WhatsApp 在印尼的月活跃用户数量比 Facebook 和 Messenger 高。这几大社交媒体入口在游戏推广时可以重点关注。

在印尼,安卓系统占比约94%,iOS系统占比约5%。安卓手机品牌中,三星占比约28%,小米占比约20%,OPPO占比约14%,VIVO约8%左右。

此外第三方APP商店流量入口也值得重视,如阿里巴巴旗下的9Apps、MoboMarket、Mobogenie、 1Mobile、apkmania等均占有一定的市场份额。

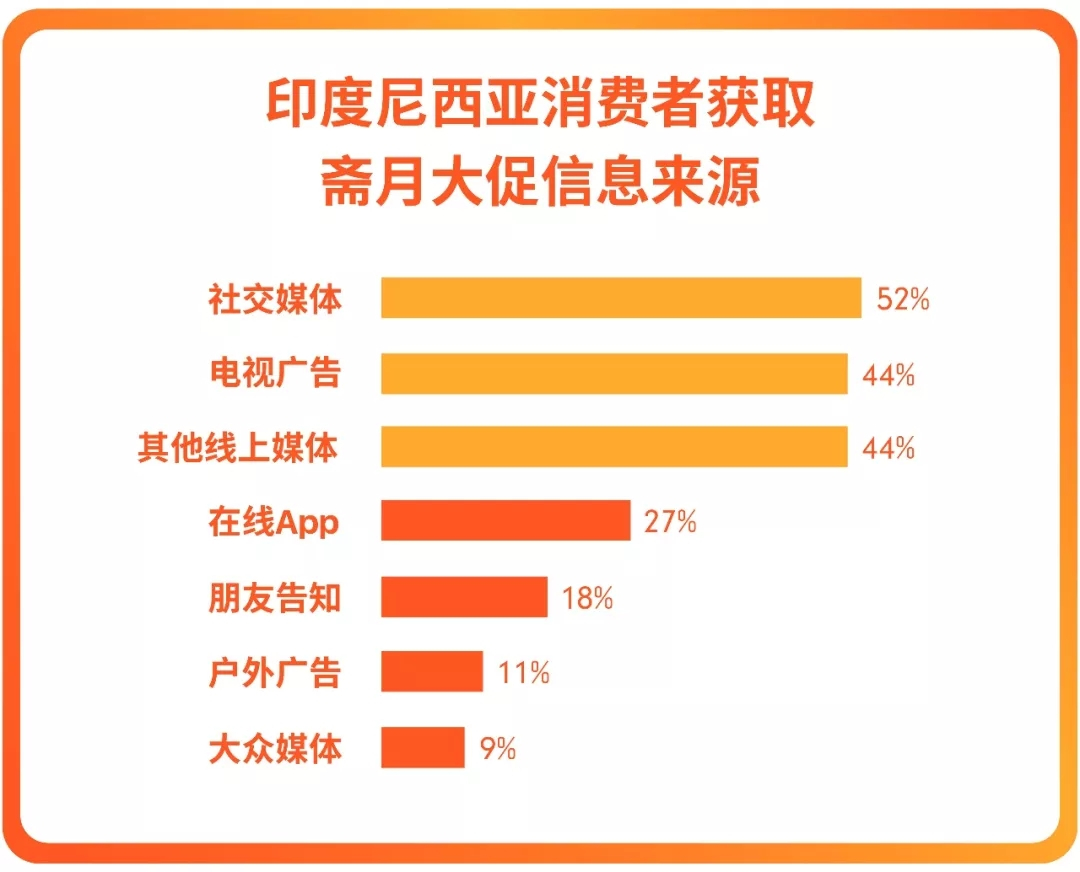

推广策略:社交媒体+电视广告

知名电商App“shopee”公布数据显示,大多数消费者主要从社交媒体及电视广告获取斋月活动促销信息,多达52%的消费者从Instagram、Facebook、Twitter和YouTube等社交媒体上了解斋月促销相关信息,44%通过电视广告了解,因此社交媒体和电视广告投放是值得关注的推广渠道。

印尼的网红营销也是不可忽视的,虽然印尼的网红还没发展到国内职业化的程度,但从趋势来看,还是要提前做好布局。

本地化运营:融合本地文化

印尼是中低端安卓手机为主,Android的设备占有率远高于iOS,大部分智能手机用户使用低端智能手机。手游要想在印尼推广普及,首先要考虑到手机性能的适配,压缩 APK 安装包大小,如果你的 App 体积太大,用户就不会下载。

其次在游戏付费设计方面,印尼玩家不喜欢为了在游戏中取胜而花钱,建议进行付费设计时考虑到这点。另外,建议在游戏内置印尼本地客服,对玩家反馈问题及时处理,减少被玩家差评。

游戏版面UI设计适应当地风格,在游戏中加入多个不同国家文化背景的英雄,符合各国玩家习惯的界面、游戏机制等各环节都值得精细推敲打磨。例如沐瞳科技旗下手游《Mobile Legends》推广到印尼市场,专门针对游戏内英雄做了本地化融合。游戏内里有一位很受玩家喜欢的英雄“GATOTKACA”,是印尼历史上的名人,它的形象由印尼本土的漫画家创作,沐瞳为它支付了专门的版权费用合作,当时还得到了当地媒体的宣传报道。

当然游戏如果能同时支持联网和单机两种模式最好,这样不论有没有网络连接,都能方便用户游戏。

此外,印尼对颜色敏感高,有些民族对于颜色有自己特殊的喜好,比如印尼巴杜伊人喜爱蓝色,白色和黑色,而忌讳穿戴其他色彩的衣服,在本地化版本上要注意这些细节。

支付习惯:运营商代扣为主流

印尼移动游戏主要的付费方式有运营商代扣、第三方支付和银行转账。其中运营商代扣是比较主流的方式,就连谷歌官方也接了短信代扣,从流水份额来看,它的占比已超过50%。第三方支付占比40%,银行转账占比30%,信用卡普及率3%不到。

游戏玩家使用最多的是印尼本土的支付服务提供商UniPin,主要关注印度尼西亚在线和移动游戏市场,有超过 300 万付费用户。渠道覆盖便利店、信用卡、各类电子钱包几乎所有渠道。用户数最多的是Gojek 旗下的 GoPay 依赖于自身的超级应用生态,占据了当地电子钱包的主要市场。

写在最后

以上就是蝉大师出海系列之“印尼篇”,主要从围绕着市场概况、产品偏好、流量入口、推广策略、本地化运营及推广策略等方面进行详细解读,希望能帮助开发者成功出海印尼,少走弯路。

蝉大师是国内最早的 ASM 代投团队,拥有多年 ASM+ASO 技术沉淀,提供全球 59 个国家和地区的ASM 数据监测和投放业务,能帮助您获得更高 ROI。欢迎有出海需求的开发者留言讨论。

首页-富联娱乐-富联中国加盟站

首页-富联娱乐-富联中国加盟站