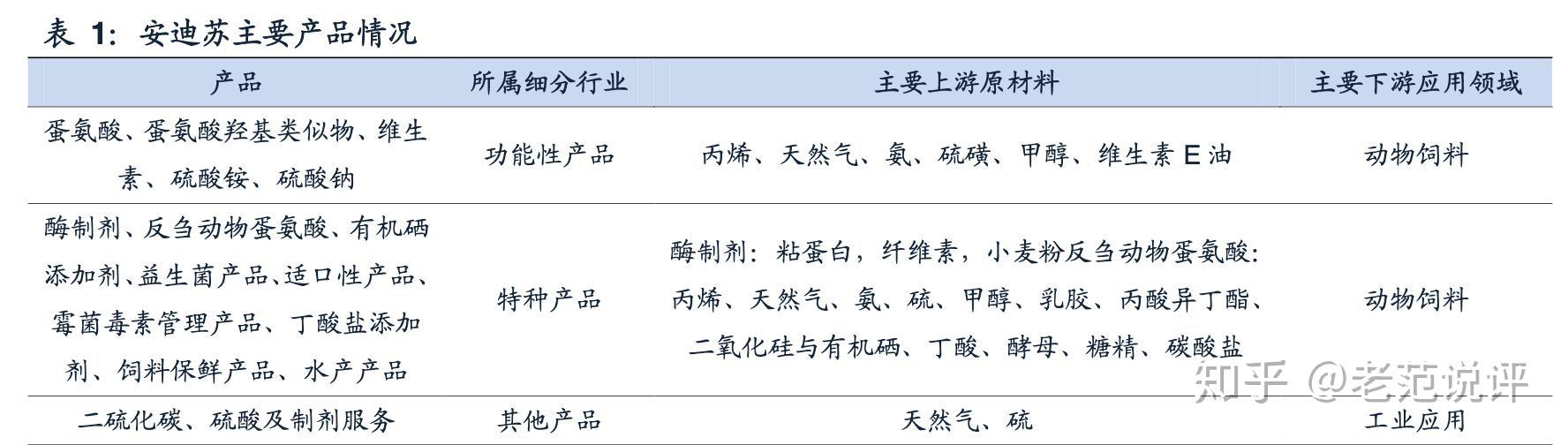

安迪苏是动物营养与健康行业的全球领军企业,在动物营养行业拥有超过80年研发、生产和销售的经验。安迪苏产品分为三类:功能性产品(蛋氨酸、维生素、硫酸铵和硫酸钠)、特种产品(包括消化性能类产品-酶制剂、反刍动物添加剂-过瘤胃保护性蛋氨酸、营养健康类产品-有机硒、益生菌等、饲料保鲜类产品、霉菌毒素管理产品、适口性产品和水产产品添加剂)和其他产品(二硫化碳、硫酸和制剂服务等)。

蛋氨酸是安迪苏集团的主要产品之一。由于化学合成蛋氨酸生产工艺复杂,需要大量专业知识与前期资本投入,整个生产流程又受到环境保护及安全生产方面的严格监管,因此在全球范围内仅有少数几个厂商有能力安全、持续稳定地规模化生产蛋氨酸。安迪苏也是目前全球为数不多可以同时生产固体和液体蛋氨酸的生产商之一。安迪苏蛋氨酸生产有两个平台:欧洲和南京。

欧洲生产平台:Les Roches工厂(上游原料工厂),主要生产合成蛋氨酸的第一中间体MMP,分别提供给位于法国的Commentry工厂和Roussillon工厂进而生产固体蛋氨酸及位于西班牙的Burgos工厂用于生产液体蛋氨酸。液体蛋氨酸的欧洲工厂产能增加5万吨/年。已于2018年底基本完工,2019年正式投产。南京生产平台:安迪苏于2013年建立了南京工厂,设计产能14万吨,2016年完全投产;后续扩产也已完成,产能增至17万吨。南京工厂已成为生产规模及成本控制方面全球领先的液体蛋氨酸生产基地,生产成本也在2019年度降到了历史最低水平。公司2019年报显示,南京二期18万吨液体蛋氨酸项目预计2022年投产。

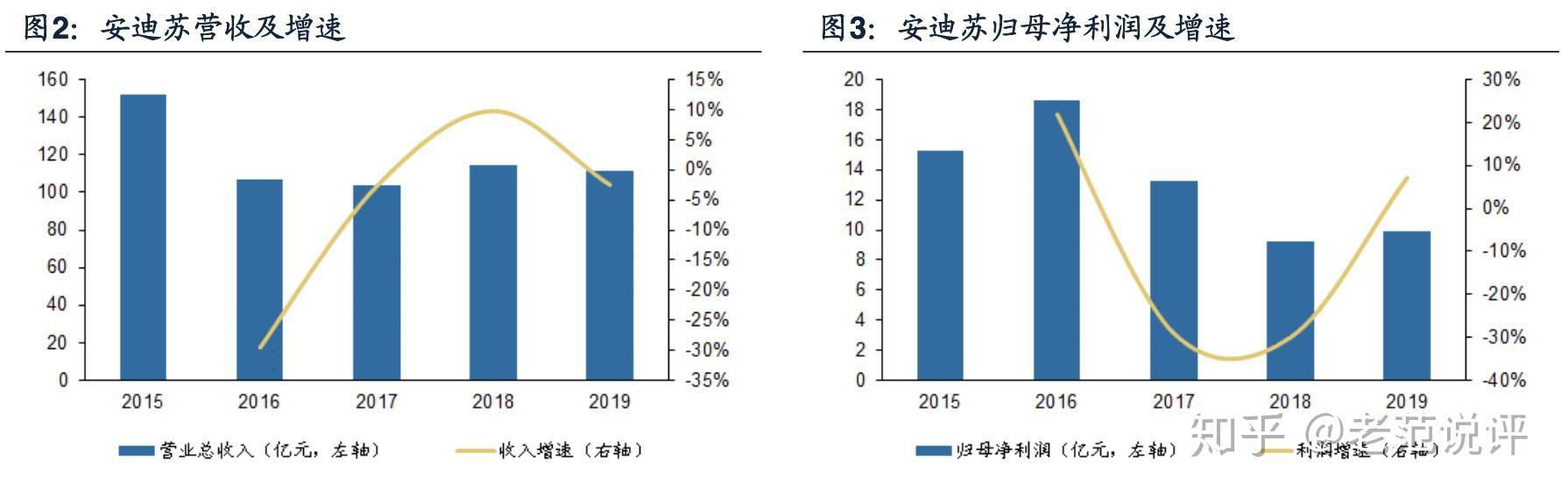

公司发布2019年报。2019年,公司实现营收111.35亿元,同比下滑2.5%,实现归母净利润9.92亿元,同比增长7.2%。

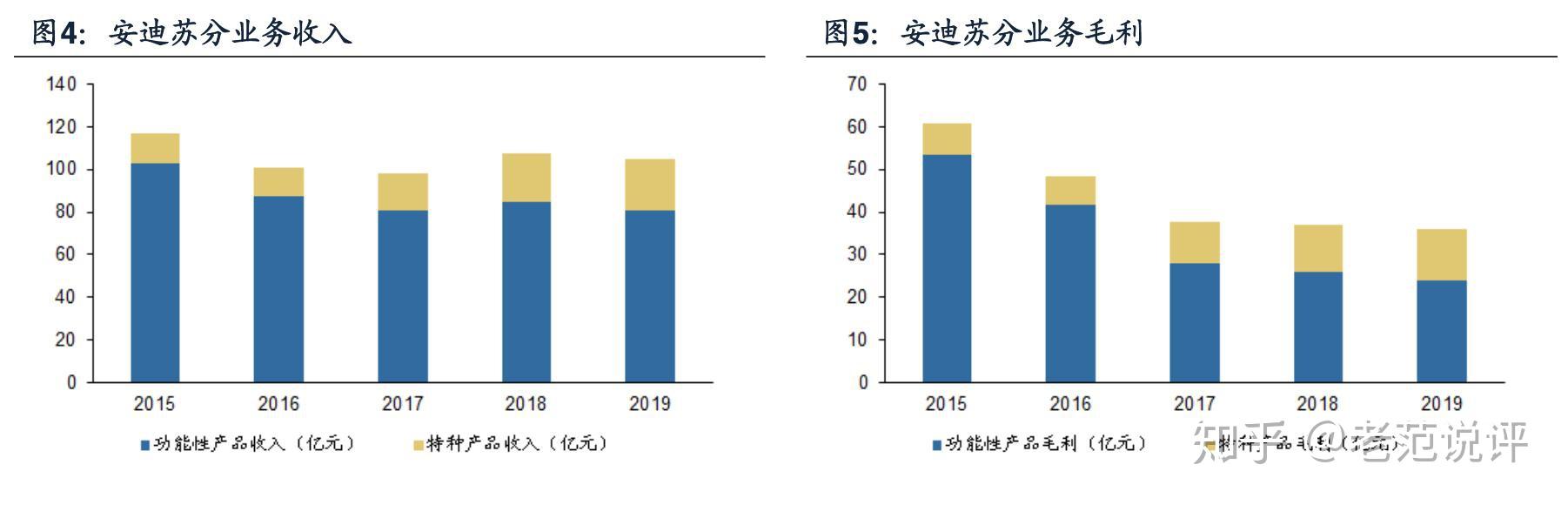

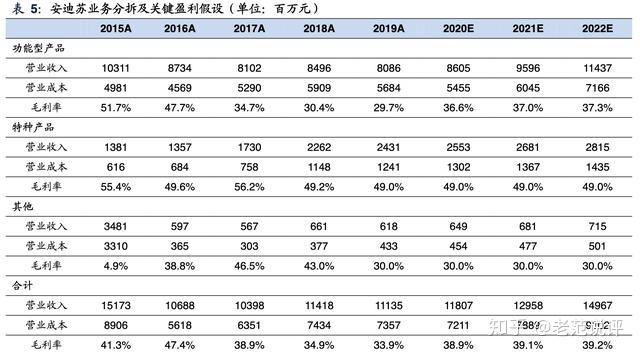

分板块看,2019年公司功能性产品实现营收80.86亿元,同比下滑5%,特种产品实现营收24.31亿元,同比增长8%;毛利方面,2019年公司功能性产品实现毛利24.02亿元,特种产品实现营收11.91亿元.

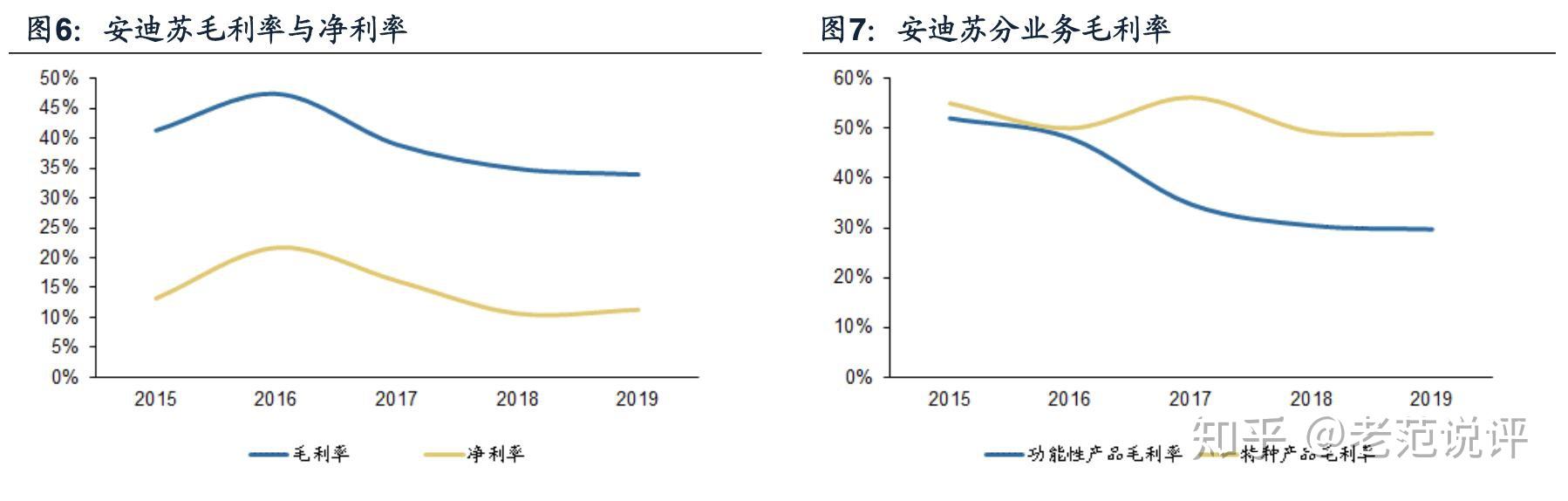

盈利能力方面,公司2019年毛利率33.93%,同比2018年下降1pct,净利率11.29%,同比2018年略有提升。分业务看,功能性产品2019年毛利率30%,特种产品毛利率49%,同比均基本持平;其他产品毛利率30%,同比下降13pct。值得注意的是,公司功能性产品板块主要产品为蛋氨酸和VA,两者2019年均价相比2018年均有所下滑,由此可见公司成本控制能力有所提升。

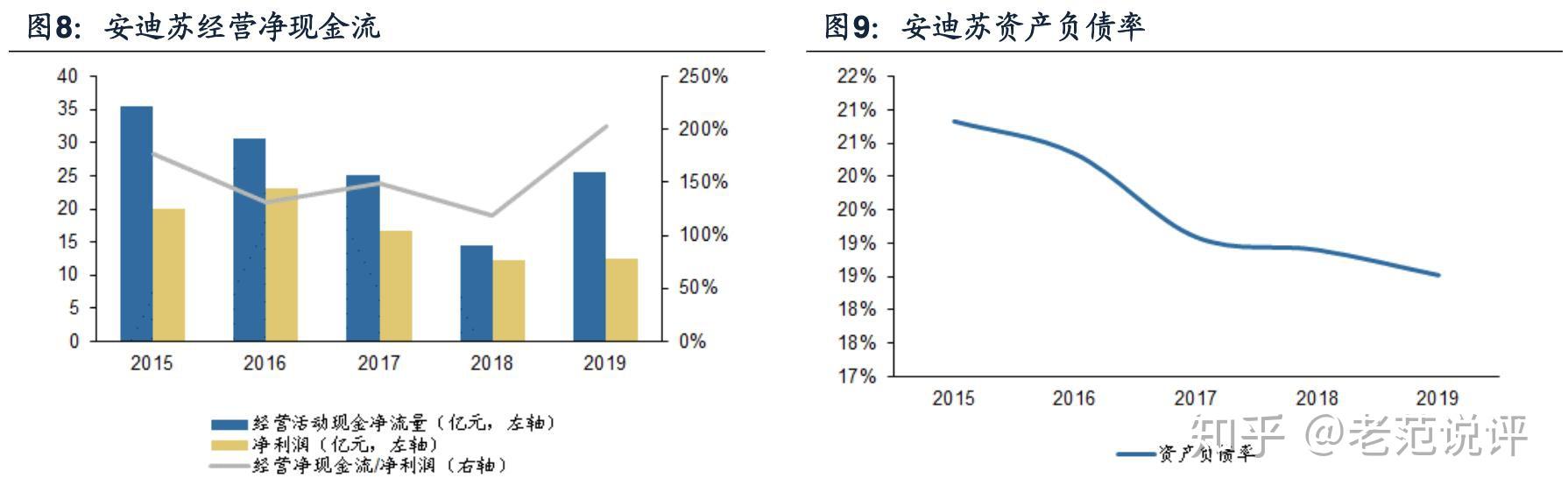

公司2019年实现经营净现金流25.51亿元,远超净利润水平,公司货币资金52.95亿元,公司现金流十分充沛。此外,公司2019年资产负债率18.52%,延续了2015年至今持续下降的趋势。

公司2019年报显示,安迪苏向控股股东蓝星集团收购其持有的蓝星安迪苏营养集团有限公司15%普通股股权的交易已于12月6日获股东投票通过,预计将于2020年上半年完成。待交易完成后,安迪苏的业务将100%并表进上市公司,倘若以2019年度财务数据测算,每股收益将从人民币0.37元增至0.44元。根据此前2019年10月24日的公告,公司拟以现金支付方式收购蓝星安迪苏营养集团有限公司15%普通股股权,标的股权估值为30.86亿元。

(一)蛋氨酸生产工艺复杂

蛋氨酸是人体必须的八种氨基酸之一,也是人体内唯一含硫的氨基酸,与生物体内各种含硫化合物(如蛋白质)的代谢密切相关,是体内活性甲基和硫的主要来源。蛋氨酸根据分子结构来分,可以分为D型和L型,这两种构型分子组成相同,结构基本相似,只是连接氨基的碳原子手性不同,D型为右旋,L型为左旋。这一点差异造成了只有L型才具有生物活性,能被人体利用。但是值得说明的一点是,D型在生物体内会自动转化为具有活性的L构型结构,因此从结果上来讲两种构型的氨基酸都具有生物活性。

饲料中使用的蛋氨酸分为固态和液态两种,固态氨基酸组成实际上是DL-氨基酸外消旋体(两种构型各占50%),不需要对其中的不同构型进行光学拆分。目前在我国以固体蛋氨酸为主,但是由于液体产品便于运输和储存,市场认可度逐渐提高,渗透率不断加大。

从合成工艺上来看,目前最重要使用的是化学合成法,主要以甲硫醇、丙烯醛为原料,按照反应中间体的不同,可以细分为氰醇法和海因法。在氰醇法工艺中,丙烯醛、甲硫醇反应生成甲硫基代丙醛(TPMA),TPMA再与氰化钠或氢氰酸合成氰醇, 氰醇经硫酸水解, 生成液体蛋氨酸羟基类似物。该法的主要优点是既能用来生产蛋氨酸,又能用来生产蛋氨酸羟基类似物(MHA)及其钙块,在制备MHA时,该工艺收率高且废弃物少。

海因法从醛或酮出发,使用氰化钾/钠、碳酸氢铵、二氧化碳,在适当条件下制备5位取代的海因,海因衍生物在碱性条件下开环得到了蛋氨酸的钠盐,继续在酸性条件下反应可以得到蛋氨酸。该工艺优点是流程简单,布局合理,自动化程度高,环化反应收率接近100%,总收率也高达80%以上,产品成本低,价格便宜。不足之处是仅能生产蛋氨酸及其钠盐,不能用来生产MHA及其钙盐。

(二)全球供给格局稳定,需求平稳增长

蛋氨酸因其较高的生产壁垒,全球供给格局比较稳定。对比2016年和2019年全球主要蛋氨酸厂家的变化情况,全球新进入者为新和成,期间赢创、安迪苏、住友等厂家均有扩产,总体看,市场份额依然控制在全球几大巨头手中。

从具体厂家的扩产计划看,2019年赢创、安迪苏、住友均有实际新增产能投放,展望2020年之后,新和成新增产能分一期及二期有序投产,安迪苏南京工厂新增产能计划2020年初投产,这两家是目前比较确定的产能增量。预计行业未来行业产能仍将逐步有序增长。

根据安迪苏年报披露的数据,全球蛋氨酸需求平稳增长,年增速在6%左右,预计2020年全球蛋氨酸需求量接近150万吨。

(三)进口依存度高,反倾销调查,国内产能有望受益

我国蛋氨酸长期依赖进口,国内生产在2010年以前一直为零,从2016年开始我国出口蛋氨酸开始增加,不过占比不高,2017年我国蛋氨酸进口依存度仍然有73%,一方面是因为产能不足,另一方面是由于技术不足的问题,饲料级蛋氨酸严重依赖进口,出口的蛋氨酸主要为医药级和食品级。2018年我国蛋氨酸进口量22吨,出口量2.9万吨,净进口19.1万吨。

另一方面,我国液体蛋氨酸渗透率很低,目前全球液体蛋氨酸使用量占蛋氨酸全部使用量比例约为40%,而美国、墨西哥等国家液体蛋氨酸的使用量占比超过60%。但中国和印度分别作为全球蛋氨酸规模最大的市场和增长最快的市场,液体蛋氨酸渗透率却分别只有22%和10%,提升空间较大。2019年4月,商务部发出通告,对原产于新加坡、马来西亚和日本的甲硫氨酸(蛋氨酸)进行反倾销调查,根据甲硫氨酸产业反倾销调查申请书提供的数据,2016-2018年,中国从新加坡、日本、马来西亚三地合计进口蛋氨酸10.3万吨、11.8万吨和12.8万吨,占总进口量比例为61.5%、67.2%和75.9%。涉及反倾销地区蛋氨酸主要有日本住友、新加坡赢创、希杰等企业。若反倾销制裁给这些企业带来较大出口压力,将间接增强国内产能的竞争力。

(四)国内需求回暖,比价关系显示蛋氨酸价格处于相对低位

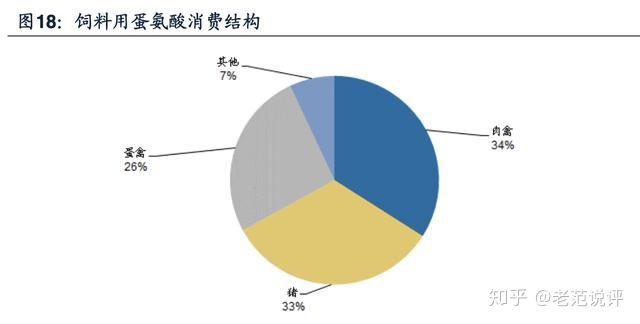

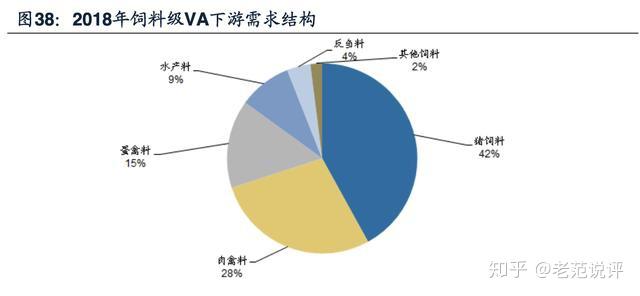

根据中国产业信息网,饲用蛋氨酸下游需要消费为肉禽、猪、蛋禽等。

WIND资讯的数据显示,2019年国内饲料产量26184万吨,同比增长8.14%,经历2017-2018年连续下滑之后重回增长,国内蛋氨酸需求回暖。

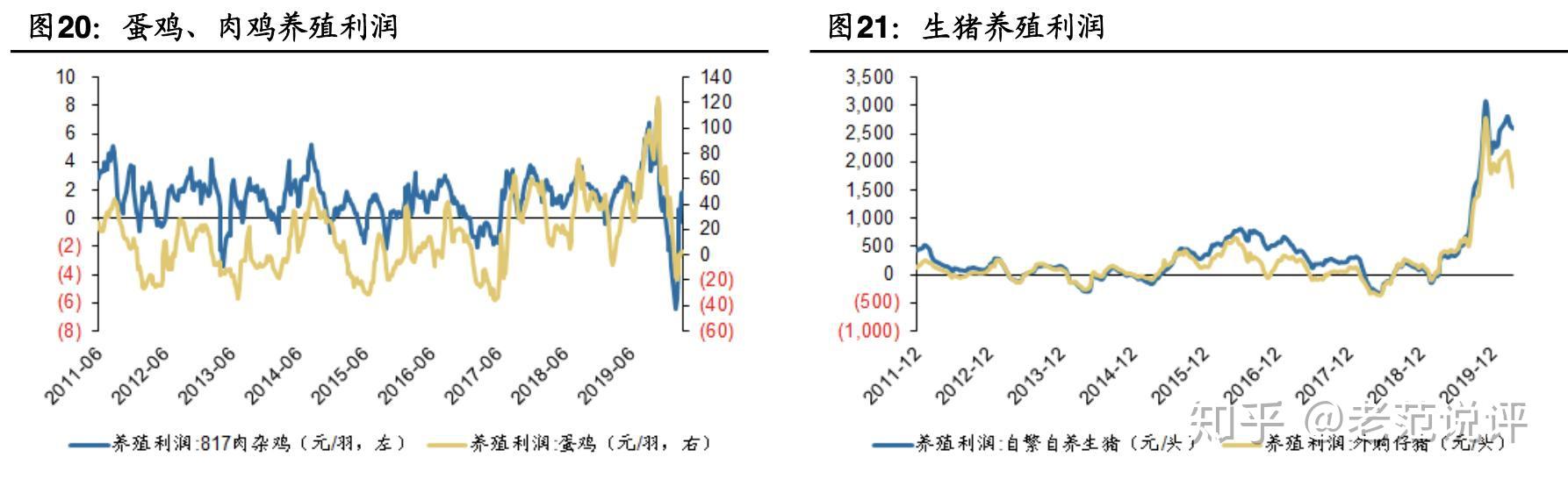

2019年以来,生猪养殖利润持续走高。养殖利润上升后,对蛋氨酸等高端饲料添加剂的需求形成有力支撑。

(五)产品价格低位上涨,受油价拖累原材料价格下行

2016-2019年国内蛋氨酸年均价为28677元/吨、22686元/吨、19905元/吨、18457元/吨,2018年以来蛋氨酸价格持续在底部徘徊。2020年以来,价格低位上涨,截至3月20日,国内蛋氨酸价格为23500元/吨,较2020年初上涨3630元/吨。下游需求逐步回暖、反倾销调查持续深入、部分装置供应的不确定性促使蛋氨酸价格低位上涨。

蛋氨酸价格目前处于历史低位,未来行业新增产能有序释放,全球供给格局依然稳定,预计未来全球需求仍能保持稳定增。我国目前蛋氨酸进口依存度较高,受海外巨头约束及国际贸易形式变化影响较大,我国蛋氨酸存进口替代空间。目前蛋氨酸与豆粕、鱼粉比价处于偏低位置,已凸显性价比。整体来看,预计未来蛋氨酸在多重因素影响下,价格中枢有望稳中有升。

(一)VA生产壁垒高

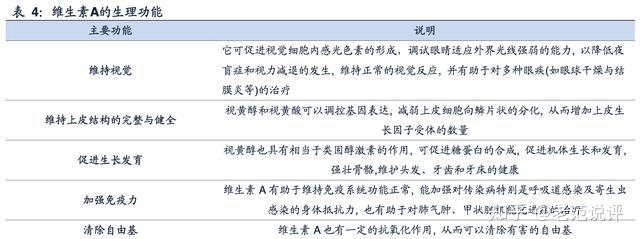

维生素是人体所需的六大营养素之一,是维持人体正常生理功能所必需的一类化合物,它们虽然不为机体提供能量,但是在膳食中必不可少,如果某种维生素长期不足,可能会引起代谢紊乱等多种问题。

(二)供给端呈寡头垄断格局,需求端受益养殖后周期

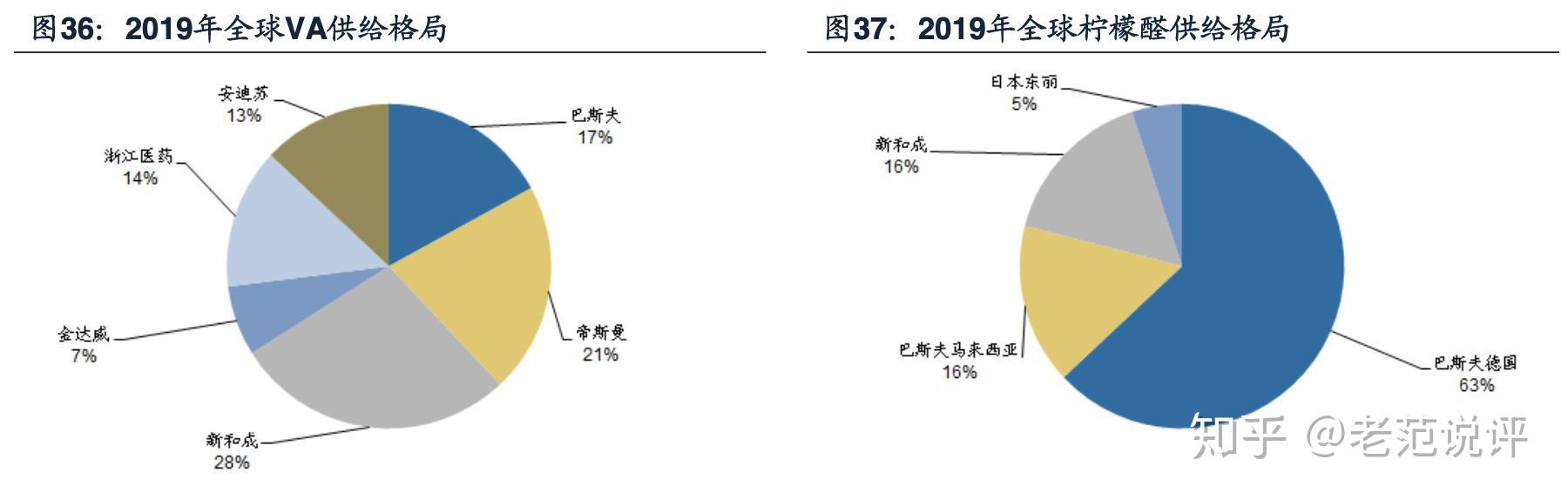

从供给端看,根据饲料行业信息网的数据,全球VA产能主要集中在巴斯夫、DSM、新和成、浙江医药、安迪苏和金达威几家厂家。生产VA的关键原材料柠檬醛的行业集中度更高,巴斯夫在德国和马来西亚两家柠檬醛工厂合计占据了全球78%的份额。

安迪苏2019年报显示,2019年,公司特种产品实现营收24亿元,毛利12亿元(较2018年同比增长7%),毛利率稳定在49%。快速增长主要归功于消化性能系列产品(酶制剂)销售增长12%、喜利硒(营养健康产品)在2019年屡创单季销售记录,全年销售增长27%、美国奶业市场复苏迹象逐渐确立,反刍动物产品全年销售增长11%(尤其是四季度大幅增长27%)、水产业务得益于亚太区和南美洲的优异表现实现销售增长17%、霉菌毒素管理产品业务反转,实现12%的销售增长。

(一)酶制剂

酶制剂的作用在于提高饲料的消化率和利用效率,从而降低饲料成本(大豆、玉米等)和氮、磷排放。饲料级酶制剂分为两类,非淀粉多糖酶:家禽和猪饲料中使用的消化酶;植酸酶:用于酶解家禽、猪和水生动物中的植酸盐,帮助释放结合态磷。

根据安迪苏年报,酶制剂全球市场主要参与者有Novozyme(诺维信)、Dupont(杜邦)、Associated British Foods(英联食品)、BASF S.E.(巴斯夫)、DSM N.V. (帝斯曼)及安迪苏。国内主要参与者有VTR(溢多利),Vland Biotech(蔚蓝生物),SunHY(新华扬),Youtell(尤特尔生化),Challenge(挑战集团)和Smistyle(昕大洋)。从溢多利财报披露的数据看,其饲用酶制剂业务表现平稳,2012-2018年实现营收均保持在3亿元以上,毛利率在50%以上,产品盈利能力突出。

(二)过瘤胃保护性蛋氨酸

瘤胃保护性氨基酸总体上分为两大类:第一类为化学保护法;第二类为物理保护法。化学保护法:将被保护的氨基酸转变成为氨基酸的衍生物、类似物、聚合物和金属螯合物等,起到保护作用。氨基酸的衍生物和类似物能够避开瘤胃内的转氨基作用,使其在瘤胃中不能被瘤胃微生物所利用,而可以在真胃中被吸收和利用,从而达到了过瘤胃保护的目的。物理保护法:对氨基酸进行包被(埋)处理, 它主要是依据反刍动物瘤胃液与皱胃液或小肠液pH 值的差别,选择用pH 值敏感的材料(如脂肪、纤维素及其衍生物、聚合物等)通过包衣的方式包被氨基酸制成RPAA。使其在瘤胃内稳定而在真胃或十二指肠内可被分解,从而使氨基酸游离出来,被小肠吸收以达到保护氨基酸的目的。过瘤胃保护性蛋氨酸(用于奶牛和肉牛)市场较集中,主要由保护性蛋氨酸和赖氨酸组成。全球主要参与者有安迪苏、Balchem(拜切),Ajinomoto(味之素),Evonik(赢创),Novus(诺伟司)和Kemin(建明)等。

(三)营养健康类产品有机硒

硒是动物体必需的营养成分,对动物的生长、免疫和繁殖具有重要意义。动物缺硒时,常发生营养性肌肉萎缩。雏鸡缺硒表现为渗出性素质病,猪缺硒表现为营养性肝坏死、紫色心脏病等,各种动物缺硒都会发生受精率下降、死胎或产仔虚弱等问题。我国约有三分之二的地区属于缺硒地区,用缺硒地区生产的作物加工制成的配合饲料中硒含量较低,不能满足动物的正常生理需求。目前,通常是在饲料中添加含硒化合物来解决动物缺硒的问题,硒主要以无机硒或有机硒的形式补充到动物饲料中。与无机硒相比,有机硒具有较高的生物利用率、较强的抗氧化作用,并且能增强动物的免疫功能、提高繁殖性能、改善肉品质。有机硒有助于提高家禽和猪的繁殖能力,提高虾的养殖存活率,提升家禽、猪、水生动物在不良生长环境下的生产性能和健康状况。有机硒在全球各地区和各类动物品种中的使用量均在稳步增加。

(1)受下游养殖需求回暖、反倾销调查持续深入(2019年4月商务部发起蛋氨酸反倾销调查,2019年10月举行反倾销听证会,后续等待反倾销裁决结果)的影响,预计2020年蛋氨酸价格中枢相比2019年有所抬升,2020年至今蛋氨酸均价为20240元/吨,预计2020-2022年蛋氨酸均价为20000元/吨,高于2018-2019年均价水平(分别为19905元/吨和18457元/吨)但低于2017年均价水平(22686元/吨);

(2)受国际原油价格大幅下跌的影响,预计蛋氨酸原材料丙烯、甲醇等价格有所下跌,带动公司蛋氨酸生产成本有所下降;加之公司南京工厂持续降本增效,预计公司蛋氨酸毛利率有所提升;

(3)由于蛋氨酸装置自动化程度较高,我们预计公司欧洲平台和南京平台装置正常运行;

(4)预计南京二期18万吨蛋氨酸产能2022年初建设完成并逐步投产;

(5)受益下游生猪存栏量逐步回升,VA需求有望底部回暖,加之供给格局非常稳定,预计2020年VA价格中枢有所上行,并在2021-2022年保持平稳,我们预计2020-2022年VA均价为350元/公斤;

(6)公司特种产品板块有较强的研发储备,新产品陆续推出,原有产品市场份额稳步提升,预计2020-2022年收入平稳增长,盈利能力保持稳定。

(7)安迪苏向控股股东蓝星集团收购其持有的蓝星安迪苏营养集团有限公司15%普通股股权的交易已于19年12月6日获股东投票通过,预计将于2020年上半年完成。

基于蛋氨酸价格中枢稳中有升、盈利能力提升、公司生产装置正常运行,特种产品业务平稳增长,我们预计2020-2022年公司每股收益分别为0.62元、0.68元、0.79元,对应当前股价市盈率为19.2倍、17.4倍、15.0倍。在可比A股上市公司中,新和成主营业务为维生素、香精香料及蛋氨酸,浙江医药主营业务为维生素、其他医药产品,溢多利主营业务为饲用酶制剂、原料药等,在蛋氨酸领域,安迪苏和新和成是重要的参与者,在VA领域,安迪苏、新和成和浙江医药占据了较大的市场份额,在酶制剂领域,溢多利是国内主要的参与者之一。参考可比公司估值水平,考虑公司业务结构与业绩增速,给予公司2020年业绩21倍PE估值,对应公司合理价值为13.02元/股

首页-富联娱乐-富联中国加盟站

首页-富联娱乐-富联中国加盟站